ここ数年、CBDC(Central Bank Digital Currency、中央銀行が発行するデジタル通貨)についてかなり話題になっており、日本でも日銀が8月に、技術的な面に絞った報告書を発表していますが、ユーロを管轄する欧州中銀も10月2日に「デジタルユーロに関する報告書」(英語)を発表しましたので、今回はこの報告書の内容について紹介したいと思います。なお、CBDCについては2月に発表したこちらの記事でも取り上げていますので、こちらもぜひご覧ください。

この報告書では、融資という形で商業銀行が発行する通貨(実際には銀行口座上の数字として存在することが多い)と異なり、中央銀行が直接発行する通貨の場合、破綻のリスクがないことが説明しています。商業銀行が融資として発行する場合、不良債権が増えすぎて融資した資金が返済されないと資金繰りが悪化して破綻してしまいますが、そのようなリスクを持たないCBDCの場合、銀行に預けるよりも安全な資産になると言えるのです。ちなみにこの点については、2017年11月にスペイン銀行のミゲル・アンヘル・フェルナンデス・オルドニェス前総裁がスペイン国会で、その旨を肯定する証言を行っています。

また、日本では銀行口座を持たない成人はほとんどいませんが、EU圏内でも国によってはまだまだ少なくなく(こちらの数字によると銀行口座を持つ大人の割合は、ルーマニアで58%、ブルガリアで72%など。ユーロ圏内でもリトアニアで83%、スロバキアで84%など)、これらの人たちは銀行口座が必要な各種サービスを利用できないという不便を被っています。このため、各国に住む全ての市民や、各国で登記された事業所すべてが欧州中銀通貨建ての口座を持てるようになれば、それにより生活が便利になることが予想されます。なお、この報告書では欧州中銀ではなく、実質上その各国支店のような形で運営されているEU各国の中央銀行(ドイツ連銀やフランス銀行など)が国内に在住する市民や事業体向けにデジタル通貨を発行することになります。

その一方、実際に導入する場合、このデジタル通貨を管理する主体も問題になります。中央銀行も確かに支店を持っていますが、基本的にそれなりの規模の地方都市にしかなく、網羅されていない都道府県もあります(日本銀行の場合、32支店と14の国内事業所がありますが、北海道、長野県と福岡県には複数の拠点がある一方で、日銀の拠点がない県が6つあります)。また、基本的に一般市民向けの業務は行っておらず、基本的に各管轄地域内の経済活動の動向を調査したり、民間銀行との間で銀行券(お札)をやり取りしたりするのが主な業務であり、一般銀行や郵便局のような一般市民向け業務はそれほど行われていません。確かにオンラインで対処可能な分野もたくさんあるでしょうが、それでも身元確認などどうしてもかなりの手作業が必要な手続きについては、既存の銀行や最近登場している各種決済サービス業者(PaypalやGoogle Payなど)に委託する必要があると言えます。特にユーロ圏外の諸国との取引の場合、国際ネットワークを持つサービス業者がデジタルユーロ建て決済サービスに参加する可能性があるというものです。

そして、デジタルユーロを発行する理由の中で目を引くものに、通貨システムによる環境負荷の削減が挙げられます。確かに現在の紙幣の場合、特に低額紙幣(日本なら1000円札、ユーロなら5ユーロ紙幣)は劣化が早いため、回収して新しい紙幣と交換する必要がありますが、デジタルユーロなら印刷したりお札を中銀から各地の銀行まで運んだりする必要がなくなるため、それだけ環境負荷が少ないというものです。

その一方で、デジタルユーロが導入されたら、民間銀行に口座を持つ必要がなくなるということで、民間銀行の預金がデジタルユーロへと移行して、民間銀行の預金が大幅に減り経営に行き詰まり、利益を求めてよりリスクの高い事業への融資を増やす懸念が出ています。さらに、民間銀行に口座を持たない人が融資を求めた場合、銀行側としてはその人の収入状況などを把握していないため、融資リスクの査定が困難になる可能性もあります。

中銀側としては、デジタル通貨の発行担保として株券など利益が出る資産を持つことになる一方、紙幣の印刷費用が不要となるため(ITインフラの維持費用は必要ですが)、通貨発行によりそれなりの収入が見込めることになります。とはいえ、中銀自体が担当すべき業務は通貨流通量の管理やデジタルユーロを支えるIT基盤の維持など基本的な業務に限られ、デジタルユーロ建ての融資などそれ以外の業務は民間銀行や各種決済サービス業者に任せるべきだと報告書は論じています。さらに、デジタルユーロがユーロ圏外に大量に流出した場合、それによりユーロが不安定になったり、またはある国で現地通貨がデジタルユーロに代替されることで現地通貨が不安定になったりするリスクも指摘されています。

CBDCの最大のメリットは、民間銀行の都合に関係なく、中央銀行側がより主体的に通貨発行量を管理できるようになるということです(参考: こちらの記事)。現在の通貨制度では、流通する通貨の9割以上が民間銀行による営利目的の融資として発行されていますが、この制度下では好景気の場合には銀行が通貨を過剰発行してインフレになったり、不動産バブルのときには銀行の積極的な融資によりバブルが過熱したり、また不景気になると銀行が貸し渋りや貸し剝がしに走ってさらに景気を悪化させたりする恐れがあります。しかし、営利追求を目的としない中央銀行の場合、適切量の通貨供給というその本来の目的により忠実な形で発行高を管理することができます。

個人的に気になるのは、具体的にどのような形でデジタルユーロを発行するかです。この報告書ではデジタルユーロを「現金や中央銀行の預金への補完物としてデジタル形態で記録される、ユーロシステムの負債」と定義していますが、通貨発行がユーロシステムにとっての負債であるならば、それに見合う担保が必要になります。通常であれば株券や国債を担保として持ち、その配当や金利を収入にするのでしょうが、ここではあえて、減価するデジタルユーロの可能性を模索してみたいと思います。すなわち、中央銀行自体が減価による収入を得る仕組みにしたうえで、ユーロ圏各国での納税権を担保として発行することも検討してよいかもしれません。この場合、ユーロ圏全体で通用するようにするのか、それとも加盟国国内に流通範囲を制限するのかはさらに検討する必要があるでしょうが、特にトリクルダウン効果を狙うのであれば、退蔵を防ぎ社会全体にまんべんなくお金を流通させる減価する貨幣にしたほうがいいか、検討してみたほうがよいでしょう。なお、減価する貨幣については、以下の記事もご覧いただければ幸いです。

- 減価する貨幣の理論(2013年10月1日)

- 税収増や年金の安定につながる減価する貨幣(2018年7月1日)

- 減価するポイントによる年金支給で経済活性化(2019年9月1日)

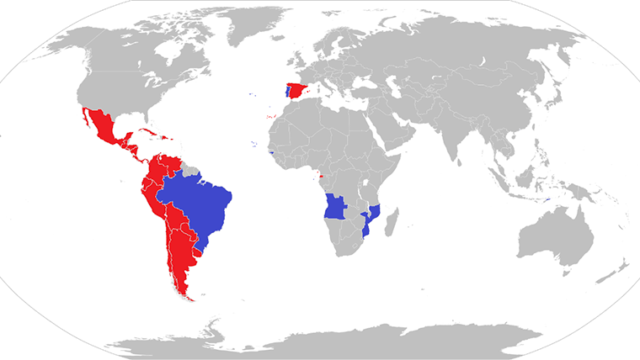

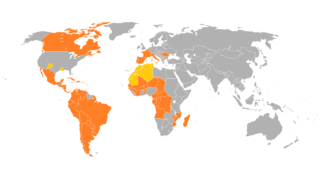

欧州中銀が発行するユーロは、現在EU加盟国中19か国で法定通貨となっており、米国の人口を超える約3億4000万人もの市民が日常生活でこの通貨を使っています。また、欧州の小国の中には欧州中銀との協定の下で、あるいは独自にユーロを法定通貨として採用しているところもあり(アンドラ、モナコ、サンマリノ、バチカン、モンテネグロ、コソボ)、またユーロに加盟していなくてもユーロとの為替レートを固定した国(デンマーク、ブルガリア、クロアチア、CFAフラン圏など合計23か国と、フランス領であるものの独自通貨を使っているニューカレドニア・仏領ポリネシアとワリス・フツナ: ほぼ固定した国も入れる)を含めると、実に48か国がユーロを使っており、世界の国のうち4分の1が広義のユーロ圏であるといえます。同報告書によると2021年中葉を目処に、デジタルユーロを実際に導入するかどうかの結論を出すということですが、仮に導入された場合、当然ながら世界の他の地域への影響も非常に大きなものになりますので、今後もこの動向については注視してゆきたいと思います。